久しぶりの「派遣の資産形成」の話題です。

これまでの投資の経緯。

6年前にNISAの税税優遇を利用して国内株式の取引を細々と始め、昨年2020年からiDeCoで投資信託を始め、今年からつみたてNISAに乗り換え、投資信託の取引を増やし個別銘柄取引を大幅に減らした、という状況です。

さて、最近の資産状況はというと。

米国株(投資信託は米国株のインデックス中心)はここ数か月は一進一退もトータルでプラス。

日本株、一時は日経平均3万円超えの好況もありましたが、同じくここ数か月は低調。

税制優遇を利用した投資信託は堅調に伸びてはいます。

NISAに乗り換え後、保有していた日本株は徐々に売っていこうと決めていたものの含み損がなかなか減らない。

要するに、塩漬け株の資産が遊んでいる状態。打開しなければ。

そこで新たな一手を打ちました。

それが、「ETF」!

「ETF」っていったい何?

これが今回のテーマです。

前回の記事です。

2021年6月末頃の投資成果について紹介しています。

これまでの投資歴

今回、ETFへの投資を始めたわけですが、ETFについて語る前にこれまでのEの投資歴の概要について改めて紹介します(詳しくは過去記事をどうぞ)。

ちなみにEは投資や経済についての知識は素人です。

NISA(ニーサ)や iDeCo(イデコ)などの税制優遇が話題になる度に「儲かる!」と、話に飛びついたまでです。

四季報を見るでもなく、ローソクだとか移動平均線だとかいう専門用語もイマイチわかっていません。

それでもトータルで損は出していないし、毎年最低でも10万円超の利益確定を出してきました。

それというのもやはり税制優遇制度があってこそだと思っています。

では、これがEの投資歴です。

2015年

税制優遇制度の(一般)NISA口座を楽天証券にて開設。

日本株の個別銘柄取引を始める。

【概況】

非課税投資限度額の100万円(現在は120万円)以外にも特定口座も利用して2020年までの間に年10~20万円の利益確定をするが、含み損も常に30~50万円ほどあり。

2019年

同じく税制優遇制度であるiDeCo(個人型確定拠出年金)を楽天証券で申込む。

2020年1月

iDeCoによる投資信託への拠出(月額 23,000円)スタート。

国内外の株式、債券と広く網羅して掛金を設定。

【概況】

・iDeCoは徐々に米国株と先進国株の比重を増やす。

開始時期にコロナショックによる株価大暴落があり、その後の株価の反発で大幅に利益を出す(とはいえ月額23,000円と元本自体少額)。

その後も2021年10月現在まで着実に利益を伸ばす(約16万円)。

・この年、NISAを含む日本株の個別銘柄取引が不調。行き詰まりを感じる。

2020年末

一般NISAからつみたてNISAへの乗換えを申請。

保有している日本株は配当や優待期待、または値上がりしたら売却を予定。

2021年

1月から、つみたてNISAによる投資信託の積立(月額 33,333円)スタート。

投資先は、米国株・全世界株・新興国株の3つで金額以外の変更なし。

【概況】

・つみたてNISAは米国株の比率を上げ、新興国株が不調も10か月経過時点で全体では順調な利益の伸び(約4万5千円)。

・iDeCoの投資先は、国内REIT(不動産投資信託)、海外REIT、コモディティ(ゴールド)に少額で拠出。

・日本株の個別銘柄取引も細々と継続。10月末までのトータルでは利益確定と含み損でほぼ差引きゼロ。

前年までの塩漬け株は、ほぼそのまま(値が上がっていない…)

とこんな具合です。

全期間トータルで何が言えるかというと、

投資信託は堅調、

個別銘柄取引は労多くして益少なし。

投資信託に切換えて一日に何度もスマホで株価を追うを習慣をやめたいと思いつつ、一般NISAをやめた今でも事あるごとに日本株の株価をチェックしているという有様。

と、ここまで読んで「NISA」とか「iDeCo」とか、聞いたことはあるけどよくわからないという投資初心者の人もいるかと思います。

そこで簡単に用語解説です。

にほんブログ村

投資用語の解説

税制優遇の制度についての用語解説です。

すでにご存じの人は次の章に飛んでください。

NISA とは

2014年1月にスタートした、少額からの投資を行う人のための非課税制度。

ざっくり言うと、株の売買をして利益を得た時に通常約20%かかる税金が非課税になる、というもの。

その概要は以下の通り(金融庁HP「NISAの概要より」)。

利用できる人:日本に住む20歳以上

非課税対象:株式・投資信託等への投資から得られる配当金・分配金や譲渡益

非課税投資枠:新規投資額で毎年120万円が上限

非課税期間:最長5年間

投資可能期間:2014年~2023年

何がメリットかというと、なんといっても節税効果です。

と、NISAには投資のタイプが2種類あります。

主に個別銘柄取引き向けの「(一般)NISA」と、投資信託向けの「つみたてNISA」です。

NISAのメリットについてわかりやすく説明します。

例えばひと株500円の「Eホールディングス」の株を100株、50,000円分買います。

その後、株価が上がってひと株1,000円になり、合計株価が100,000円に。

この時点で売却し50,000円の含み益が出ました(手数料は考えないとする)。

この時点で売却すると約20%、約1万円が税金として差引かれるところNISAの制度を利用することで非課税。

1万円分が節税、となります。

もし「Eホールディングス」の株価が300円に下がって、株価合計が30,000円と2万円の損を出し売却しても、はたまた倒産してゼロになってもその分の補填は一切どこからも出ません。

そして「Eホールディングス」が年に1回、ひと株につき20円の配当金を出すことになりました。

合計2,000円の配当金を受け取ることになりますが、通常これにも税金が約20%かかります。

が、NISAを利用すればこれも非課税。

さらに約400円の節税です。

「Eホールディングス」株はこの後保有を継続したとして、税制優遇は5年で終了。

6年目からは通常の約20%の税金が差し引かれることになります。

この税制優遇は大きいですよね。

Eの場合、この制度がなかったらまず株式投資を始めることさえなかったでしょう。

つみたてNISAとは

一方、つみたてNISAは投資信託に利用します。

つみたてNISAの概要です(金融庁HP「つみたてNISA早わかりガイドブック」より)。

非課税対象:投資信託

非課税投資枠:年間40万円

非課税保有期間:投資した年から20年間

対象の投資信託:販売手数料0円、信託報酬、分配金などに条件あり

となっています。

「投資信託」というのは投資家から集めた資金をファンドのプロが運用し、その成果を受け取るという金融商品。

投資先はファンドを選ぶだけで後はおまかせというもの。

この投資信託の運用益も通常は約20%の税金がかかるところ、投資した年から20年間非課税となります。

iDeCoとは

iDeCo(個人型拠出年金)は、国民年金などの年金制度に上乗せする資産運用という位置づけがあります。

iDeCoの概要です(楽天証券HP「個人型確定拠出年金(iDeCo)とは」等より)

加入できる人:自営業者等、厚生年金保険の被保険者、専業主婦等(国民年金1~3号被保険者、つまり年金受給者以外のほとんどの大人)

拠出限度額:月額 12,000~68,000円

①運用

・運営管理機関(証券会社、銀行等)が提示する運用商品(預貯金、投資信託等)の中から、加入者が運用指図を行う。

・運用商品は必ず3以上35以下を提示する。

・運用する商品は複数の商品を組み合わせたり、途中で変更することができる。

②給付(年金受取)

60歳以降に給付請求をおこなうことで、積み立てた金額を老齢給付金として受取れる。

受取り方法は年金か一時金かを選択できる。年金と一時金の組合せも可。

というやや複雑な制度となっています。

年金と似た制度ですが、一番の違いは掛金を投資信託などの金融商品に投資して資産を増やせるところです(損失が出る場合もあります)。

デメリットとしては、基本的に60歳になるまで掛金の受取ができないところです。

若い時期から加入しようとする場合は慎重に。

現在の資産運用の問題点

Eは毎月、iDeCoに23,000円。つみたてNISAに33,333円を積立て、投資信託に投資。利益の伸びは順調。

一体何が問題なのか、と思うかもしれません。

問題、あります。

昨年までの日本株の個別銘柄の含み損です。

今年からつみたてNISAに乗換えて、配当も株主優待も出ない銘柄は値が上がったら売ろう、と思ったのでした。

が、全然値が上がらない。それどころかどんどん下がる銘柄も…

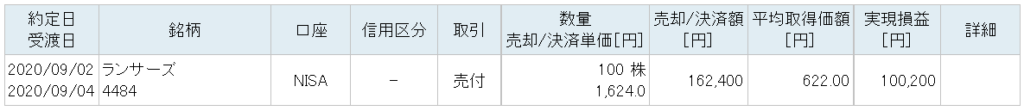

その代表的な銘柄が「4484 ランサーズ」。

2020年、コロナショックにより日本の労働に在宅ワークの大きな波が起こりました。

そんなご時世に、日本を代表するクラウドソーシングのプラットフォーム「ランサーズ」。

Eは思いました、「絶対値上がりする!」と。

いつものように最低単元の100株を購入。

案の定、2020年9月に暴騰。

Eは10万円の利益確定をしました。

これが楽天証券のアカウントに残る履歴です。

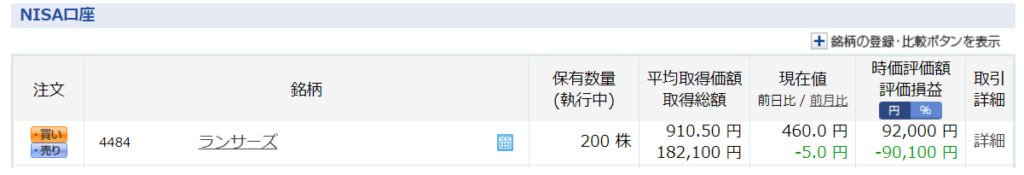

これに味をしめ、昨年末に一般NISA枠の残りで次の暴騰を期待してランサーズ株を再度購入。

世はなおもコロナ禍。値上がり間違いなし、と思いきやじわじわと値を下げていく。

現在の株価とEの含み損です。

2021年10月29日時点で90,100円のマイナス。

損切りできずにここまで来てしまいました…

こういった塩漬け株がいくつもあり、含み損の総額は数十万円。

これらの塩漬け株を値が上がるまで待ち続ける、ということは何を意味するか。

せっかくの資金を見込みのない投資先で眠らせる、

ということになります。

ならどうするべきか。

損切りして見込みのある投資先に乗換える、

これしかありません。

ではどこに乗換える?

投資信託?

投資信託でもいいんですが、今回は違うものを試してみました。

それが、ETF(上場投資信託)です。

クラウドワークス社も在宅ワークの世界では有名ですよね。

ETF(上場投資信託)とは

ETFは「Exchange Traded Fund」 の略。

その存在は以前から知っていましたが、投資信託に似たようなものなので投資信託で充分だろうとあまり意に介していませんでした。

Eが iDeCoやつみたてNISAで投資している投資信託はほとんどが「インデックスファンド」です。

「インデックスファンド」とは日経平均やアメリカのダウ平均など株価指数をベンチマーク(目安)として、それに連動した運用を目指す投資信託です。

特徴としては比較的ローリスクローリターンで、信託報酬が安いという点が挙げられます。

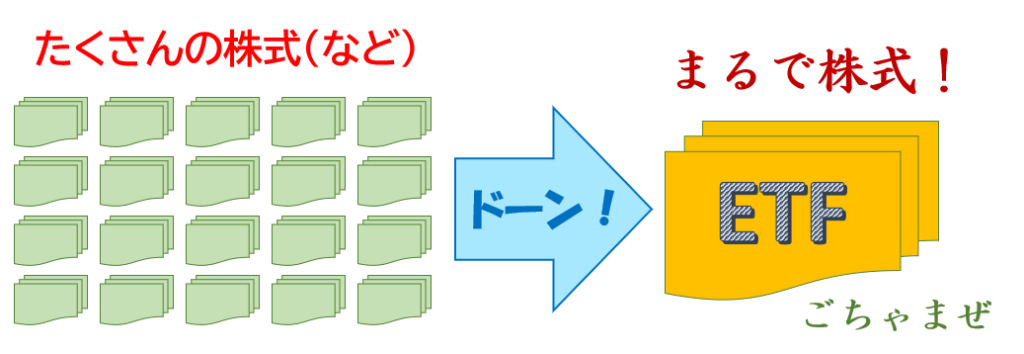

そしてETFはこの投資信託のインデックスを株式の形式にしたものです。

Eのイメージを図にしたものがこれです。

運用会社が多くの株式を運用して成果を投資家に分配する、というのは投資信託と同じ。

株式は通常、ひとつの会社の資本を多くの投資家が出し合う、という形を取ります。

では何をもって「まるで株式」というのか。

ETFは各国の証券取引所に上場されています。

そして、証券取引所の取引時間中に「株価」が変動します。

もちろん、売買はリアルタイムでその時点の「株価」で行われます。

取引できるのは各証券取引所の取引時間です。

投資信託との違いです。

投資信託は一日のある時点で「基準価額」という形で値が決まりますが、ETFは取引時間中は常に値が変動します。

投資信託は月に一度、などの一定期間に一定額を積立てることができますが、ETFにはありません。

投資信託は購入金額を自由に設定できますが、ETFは「株価」が単位となります。

ということは、ETFは取引時間に自分の買いたいタイミング、買いたい価格で買うことができます。

しかも、実は最近まで知らなかったんですが、外国株のETFが日本でも上場されています。

Eは思いました。

これだ!

米国株、それもS&P500のETFこそが塩漬け株として眠っている資産の移行先にふさわしい。

しかも、まるで日本株と同じようにリアルタイムの値動きを見て売買できる。

米国株「S&P500」とは

EがつみたてNISAでかなりの割合を占めている投資信託は米国株、S&P500を指標としています。

【eMAXIS Slim 米国株式(S&P500)】というファンドです。

「S&P500」とは「S&Pダウ・ジョーンズ・インデックスLLC」というインデックスプロバイダーが運営する指数。

アメリカの代表的な上場株式500銘柄を指数化しているとのこと。

ということはつまり、S&Pを指数とするインデックスの投資信託やETFに投資すると、アメリカの代表的な500の企業に投資するのと同じことになるわけです。

そして、世界最大の純資産額を誇るETFもやはり、S&P500を指標とする【SPY SPDR S&P 500 ETF】。

アメリカのトップ企業ってホントに優秀で、彼らが生み出す利益は残念ながら東証1部上場企業では到底かないません。

それは【SPY SPDR S&P 500 ETF】の過去の値動きを見れば納得いきます。

過去10年の【SPY SPDR S&P 500 ETF】値動きのグラフです。

画像引用:楽天証券HP

米国株式:株価 | マーケット情報 | 楽天証券 (rakuten-sec.co.jp)

右肩上がり~!

一時、コロナショックによる暴落がありましたが半年ほどで回復。その後急上昇です。

Eはさらに思いました、

よし、さっそく買おう!

しかし、

そう思った矢先、ある問題が。

それは、

今、円安です。

確かに、【SPY SPDR S&P 500 ETF】は東証で買うことができます。

が、株価には為替も反映されています。

つまり現在の株価は、アメリカでの株価とドル円の為替レートを掛け合わせたものなわけです。

ちなみに現在の円相場は「1ドル≒114円」。

Eは数日間悩みました。

円の回復まで待つべきか。

しかし円高に反転する気配なし。その間も上昇を続けるS&P500のETFは早く買うに越したことはない。

そこでEは気づきました、自分がある固定観念にとらわれていないかと。

その固定観念とは、

今のドル円相場ってホントに円安?

というものでした。

米国株式「S&P500」のETFを購入した理由

いよいよ今回の本題です。

なんとなく思っていませんでしたか?

「1ドルって大体100円くらい」だって。

例えば「100ドル」って言われたらゼロを2つつければ日本円になる(10,000円)って。

でも2021年に入ってからの円ってことあるごとに下落。全体的に緩やかに円安に向かっていて円高の気配なし、です。

これがここ一年のドル円相場です。

画像引用:楽天証券HP

https://www.rakuten-sec.co.jp/web/market/data/usd.html

これから迎えるアフターコロナ時代。これまでの常識が通用するんでしょうか?

物価が上がらず、脱炭素やSDGsにも乗り遅れつつあり、近い将来南海トラフ地震などの大災害で経済崩壊も予測されている国。

日本経済、いよいよ後退なんじゃないの?

最近そう思わずにはいられない状況になってきていませんか?

もう一刻の猶予もありません。

塩漬け株もいつかは値を戻す、というのは完全な幻想かもしれません。

下手をすると保有継続すればするほど株価が下がっていくという可能性だってあります。

そう思い立ったEは、塩漬け株の中でも日の浅い、今年に入ってから買った日本株ひと銘柄を売却(数千円の利益あり)。

そのまま「成行」で【SPY SPDR S&P 500 ETF】を購入。

これです。

購入したのは「1株」52,000円。

ちなみにこのETFは単元株数が1株です(通常の日本株は100株)。

購入してほんの数日。現在100円のマイナスですが今後の上昇に期待しています。

そしてETFを始めたもうひとつの理由。

それは何を隠そう、やってみたかったんです~

ETFをやってるって投資のベテランみたいでかっこいいじゃないですか~

(注)当記事は決して特定の銘柄の購入を推奨するものではありません。それともう一度言いますが筆者は投資についても経済についても素人です。

まとめ

そんなわけで、今回お試しのような形で米国株式「S&P500」のETFをひと株購入しました。

今後はいよいよ長年の塩漬け株の処分にかかります。

なにしろEは将来、家族が住むセブに移住を予定しています。

投資対象を外に向けていって、資産をできるだけ日本円以外に移していく必要があるのかもしれません。

現在、インドETFにも興味ありです。

今後もEの資産形成の変化や、投資資産の状況などをお伝えしていきます。

次回をお楽しみに!

コメント