老後の資産形成って何かやっていますか?

アラフィフのEはやっています。

今回はiDeCo(個人型確定拠出年金)という様々な税制上の優遇措置のある年金制度を始めて10か月が経ちました。

今回はこのiDeCoについて語ります。

このiDeCoを始めてから10か月。現在の運用状況についても紹介します。

これまでの投資遍歴

投資を始めたのは5年前の2015年、NISAという株式投資などのための税制優遇制度の存在を知ってからでした。

始めに言っておきますが、Eは株のテクニック的な知識はありません。ローソクとかBPSとかEPSとかいった用語もよく知らないで取引をしています。

売買する時には業績とかもそれほど気にしないでやっています。

正直やっててそういう分析ってあんまり関係ないと思っています。

だって投資のプロとやらの人たちの株価予想、全然当たっていないですから。

とはいえ予想が当たらないのはEも同じで、株を始めて5年、トータルではマイナスは出していないものの儲けも大して出ていません(コロナショックまではまあまあの成績でしたが…)。

後に、つみたてNISAという投資信託ができる制度ができて、そちらに移行しようと前々から考えてはしました。

が、既に始めてしまっていた株式投資が、上手くいったり行かなかったりで、含み損のある株の損失を取り戻したいという思いから、NISAの株式投資からなかなか抜けられずにいました。

そんな中、去年(2019年)iDeCoという、年金にプラスアルファで積み立て投資ができる制度を知りました。

この制度、メリット満載です。

iDeCoって何?

iDeCoについて知らない、という人にごく簡単に概要を説明します。

詳しく知りたい人は「iDeCo公式サイト」をどうぞ。

おまかな流れがこれです。

毎月定額の掛金(厚生年金加入者は限度額が月23,000円)を積み立てる。

↓

積み立てた掛金を投資信託などで運用して増やす(元本割れしない定期預金も可)

↓

60歳になったら積み立てた掛金と運用益(または損益)を年金や一時金として受け取る。

これだとなんの変哲もないごく普通の積立型投資信託です。

が、この各段階に税制の優遇が用意されています。

驚くべきiDeCoの税制優遇措置がこちら!

①掛金が全額所得控除

所得税と住民税が安くなります!

②運用益も非課税で再投資

通常は運用益にかかる税金(約20%)が非課税!

③受け取る時(60歳以降)も大きな控除

年金として受け取る場合は「公的年金等控除」

一時金の場合は「退職所得控除」

①の所得控除だけでもかなりの節約になります。

厚生年金に加入している派遣社員は通常、月額23,000円の掛金が上限です。

Eは掛金の上限の23,000円を積み立てていますから、年間276,000円が所得控除されます。これが毎年です。

Eの派遣社員の収入だと所得税はほぼゼロ、住民税もかなり安くなります。

これ、ある一定の条件に当てはまる人はぜひ始めましょう!

派遣社員ランキング

こうしてiDeCo始めました。

まず、5年前に始めた株式投資、NISAについて。

NISAって何がいいかというと、普通に株式投資で利益を上げた場合は約20%の税金が引かれてしまうんですが、NISAの制度を利用すれば免税です。

要するに普通に投資すると約20%という重税が取られるわけです。

逆に売値が買値を下回り、損失を出してもなんの補填もありません。

投資のプロでもないEにとってNISAを使わない株式投資なんてやってられません。

そうこうしているうちに2018年から「つみたてNISA」という投資信託の利益に税金がかからない制度が始まりました。

つみたてNISAも投資信託の運用益に約20%の税金がかからない、優遇されている投資です。

NISAの株式投資を5年やってきました。

5年のトータルでマイナスにはなっていないものの、これまでに利益確定した額と、今現在抱えている含み損(買った時より株価が下がっていて現在も保有している株の損失額)を含めて、銀行利子よりは若干上回るくらいの利益が出ているだけです。

プロでもないEがわずかな知識で個別銘柄を取引するより(しかも日本の株式市場が動く時間は仕事があるからリアルタイムの取引はできない)、つみたてNISAの方が効率がいいのはわかっていたんですが、抱えている含み損を取り戻したいという気持ちが勝っていまだに乗り換えるに至っていません。

そこでiDeCoです。

メリット満載のiDeCo

EはこのiDeCoを多くの人に特に40代以上の人には、おおいにお勧めします。

iDeCoとはなにか。

それを語る前に、EがiDeCoを始めて10か月経過時点での運用実績を紹介します。

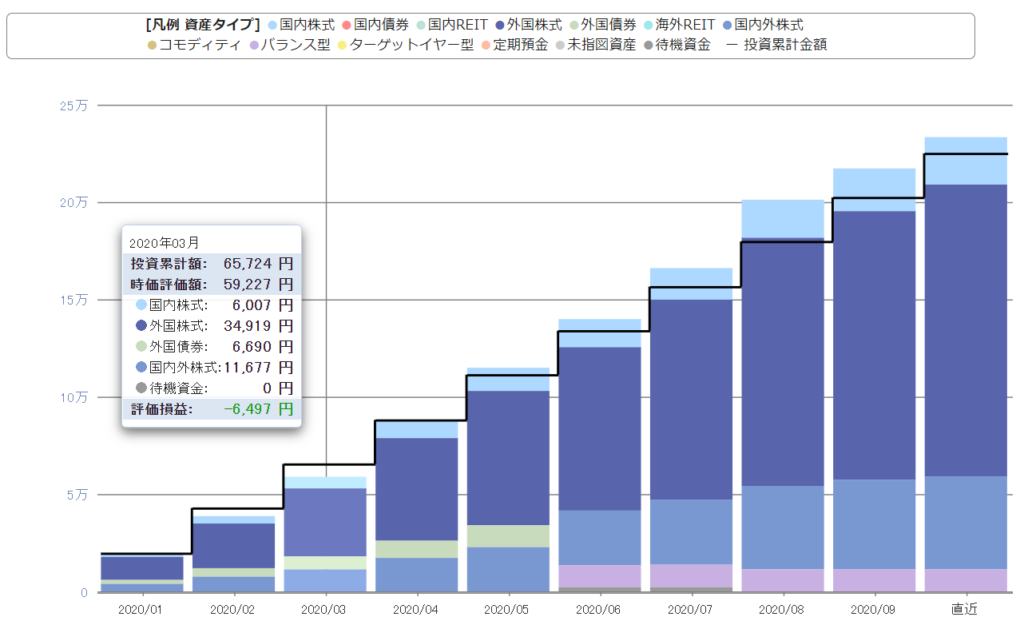

次のグラフがEの楽天証券でのiDeCoの運用資産の推移です。

なぜEがiDeCoを勧めるのか、これを見れば一目瞭然です。

EのiDeCo資産状況(2020年10月某日)

まず右上の「評価損益」を見てください。

「+20,241円」となっています。

2万円を超える利益が出ました。

が、この数字は毎日かなり変動します。

コロナの第一波の時はマイナスになりましたし、この表のように利益が2万円を超える日もありますが、一気に数千円も下がる日もあります。

多くの人が心配するのは「せっかく積み立てても損が出るかもしれない」ということですよね。

長期的に見るとEの選んだ投資信託の商品のタイプでは60歳以降の年金として受け取りの時期にマイナスになっている可能性は低いです。

Eが毎月積立てている23,000円(Eの拠出限度額)の10か月分(23,000円×10か月=230,000円)の投資が、運用によって245,768円に増えた、ということを表しています。

ちなみに、「投資累計額」の欄の225,527円は10か月分の掛金230,000円から信託報酬などが引かれた金額。

「運用利回り」の欄の20.59%は恐らく年率に換算されている?

計算方法は、よくわかりません。

単純に230,000円投資して245,768円に増えたとして計算すると、6.8%の利益が出ています。

10か月でこの順調さ。

まあ、これがこのままずっと続くかどうかは何とも言えません。

ただ、Eのポートフォリオ(金融商品の組み合わせ)では長期的にみて損失を出す可能性は低いです。

EのiDeCoの運用先の投資信託は全て「インデックスファンド」だからです。

インデックスファンドで安心簡単投資

インデクスファンドとは何か。

Eも正確に理解はしていません。

Eの感覚で細かいことは思いっきり省いて言うと、日経平均だとかの株式指標の変動に連動して運用するファンド。

インデックスファンドと対照的なのがアクティブファンド。

要するにアクティブに大儲けを狙う投資信託ではなく、確実に保守的に利益を出すことを目指しているファンド、といった感じです。

次のグラフのように、EのiDeCo投資は今年(2020年)の1月に最初の掛金を積み立てて10か月が経過しました。

2か月目の2月にコロナショックで世界的な株式大暴落。

3月にはEのiDeCoの運用も、3か月分のたった69,000円の積み立てでいきなり6,000円以上の含み損を出しました。

でも、ここが長期の積立投資のいいところで大暴落は逆にメリットだったりします。

というのは、毎月掛金を拠出しているわけですから、大暴落した2月3月の底値に落ちた株を買っているということになります。

徐々に株価は回復して5月6月には急上昇。

7月にはEの運用成績は1万円を超えていました。

その後も上がり下がりを繰り返して現在2万円前後の利益。

掛金の配分も入れ替えてきています。

始めは外国債券も入れていましたが、コロナショック回復後に儲けの出ている米国株、先進国株中心の構成に変えていきました。

外国の株式運用が手軽にできます

自覚がない人も多いかと思いますが、今や日本経済は世界の中心から外れてしまっています。

世界経済の中心は何と言ってもアメリカです。

Eは以前から米国株を買いたいと思っていましたが、個別銘柄については知識不足で手が出せずにいました。

やはり日本企業は昔から会社名に聞き馴染みがある安心感があるからどうしても外国株に手を出す勇気がありませんでした。

でも、インデックスの投資信託なら気軽に外国株に参入できます。

iDeCoの掛金を、米国株、先進国株、新興国株など配分するだけで個別の銘柄を考える必要がありません。

そこは、ファンドがやってくれます。

実際にEが運用して成績のよかった方から順番に並べると概ねこうなりました。

米国株→全世界株→先進国株→日本株→先進国債権

※ファンドによる差はあります

当初、先進国債権にも配分していましたがコロナ禍からの回復期に株式に振り替えました。

世界的な株式暴落にも動じません

ニュースで聞いたことがあるかもしれませんが、今年の2、3月のコロナショックでは世界中の株式がリーマンショック時を上回るかつてないほどの大暴落をしました。

EがNISAで取引している日本株もひどい損失を出していまだに回復していない株も多くあります(もちろんこの時期に底値で買って回復後に売った利益も結構あります)。

iDeCoなら株の暴落にも動じることはありません。

暴落した底値の株も売買されているからです。

株って暴落してもある程度、または完全に回復します。

毎月定額の掛金を積み立てるわけですから、景気がいいときも悪いときもファンドが常に売買を繰り返しています。

だから長期的に見れば景気の変動の影響はそれほど受けません。

おまけに年金型のiDeCoは数十年単位での運用をすることになります。

もちろんこの10カ月のEの運用はたまたま順調すぎただけかもしれません。

が、Eがこの先年金として受け取るまでの約10年を考えると損失を出す可能性は低いです。

逆に結構な利益を出してくれる可能性は大、です。

どうでしょう。

このiDeCo、メリット大ではありませんか。

でも、デメリットもあるんじゃないの?

という疑問があるかもしれません。

もちろんデメリットもあります。

まとめ

というわけで次回、iDeCoのデメリットについて語ります。

既に述べましたが、iDeCoはある条件に当てはまる人には大いにお勧めします。

が、そうでない人は慎重に考えた方がいいです。

結論を言えば、40代以上の人ならすぐに始めてもいいと思いますが若い人、年金として積み立てた資産を受け取るのが遠い未来、という人は今すぐに始めなくてもいいと思います。

つみたてNISAという、運用益が非課税になる他の制度もあるからです。

ところでEは投資に関する専門知識はほとんどありません。

個別銘柄の売買では苦労していますが(といってもプロでもEと成績は大して変わらないと思っていますが)iDeCoなら何の苦労もなく、銀行引き落としで積み立てているだけで順調に利益を出せています。

どうですか、やりたくなってきませんか?

次回をお楽しみに!