今回は久しぶりに資産形成・投資の話題です。

投資歴6年の現在、国内株式、iDeCo(個人型確定拠出年金)、つみたてNISAを細々と運用しています。

現在は個別株の売買はほとんどやっていなくて、iDeCoとつみたてNISAの投資信託が中心で、毎日各商品の値動きチェックと、時々もっといい運用先はないかと探すくらいです。

そんな中、かねてから興味のある投資先があり、今回お試しでiDeCoの資産のほんの一部を今月(2021年3月)国内REITに振替えてみました。

今回はREITについての解説と、REITへの投資を始めた理由について語ります。

派遣社員ランキング

国内REITとは

REITとは不動産投資信託という投資商品のひとつです。

利益は不動産の賃料からの分配金からもたらされるという、企業の株式投資と似た部分もあります。

REITの仕組みをものすごくざっくり言うと、株式の代わりに日本の場合不動産投資法人の【J-REIT】が発行する【投資証券】を買うことになります。

株式の場合は、配当金や株価の値上がり益がリターンとなりますが、REITの運用益は不動産の家賃収入からの【分配金】から出ます。

空室、空き事務所、空き店舗が多いなどの原因で家賃収入が減れば損失が出ます。

株式の投資信託商品には、日本株、米国株、先進国株、新興国株、などがありますが、REITの場合は不動産の用途によって【オフィス系】【住宅系】【ホテル】【商業施設系】【物流施設】などに分類されます。

また、株式の投資信託と同じように【複合型】【総合型】もあります。

株式とREITの対照をまとめるとこんな感じです、

| 株式投資 | REIT |

| 東京証券株式所など株式市場 | J-REIT(不動産投資法人) |

| 分配金 | 株価の差益、配当金 |

| 株式 | 投資口 |

| 株券 | 投資証券 |

| 株価 | 投資口価格 |

| 配当金 | 分配金 |

このように、株式と不動産との類似点、相違点がありますが、

結局投資先は、投資信託です。

細かいことは気にしません。

少なくともEは投資先の不動産の種類が何であろうと、利益がどこから来ようと構いません。

Eが今回お試しで1万円ちょっとという少額を購入してみたのは、リスクの分散先を探しているからです。

REIT購入の理由とは

結局、リーマンショックやコロナショックのような世界的な経済危機の際にはあらゆる国の株式、債券が影響を受けて暴落や暴騰を繰り返してきました。

そうなると、世界中の株が程度の差こそあれ一斉に株価を下げます。

実際去年の今頃、コロナショックで世界中の株価が暴落しました。

そしてその後のアメリカをはじめとした金融政策によって、大きく回復してむしろバブルになるという変遷を経て、日本ではかつてのバブル期以来の好況という状況に至っているわけですが、これに関しても世界の株価はおおむね同じようなカーブを描いています。

そうなると、株式という枠の中だけで日本株、米国株、新興株などと分散投資しても、リスク分散として意味をなさないことになってしまいます。

そうなると、リスク分散のためには株式以外の投資先を持つ必要が出てくるわけです。

ちなみにEは日本国債もいくらか保有していますが、これは多くの人の同意を得られると思いますが、超低金利の日本の国債を保有することを投資とは見なしていません。

とはいえ、REITにしろ金にしろビットコインにしろ、日々値動きをチェックし続けるといった行動はもうしたくありません。

となるとやはり投資信託です。が、もちろん投資信託にも日々の値動きがあります。

馴染みのない投資先、個別銘柄もそうですが、を購入するとなると一定期間値動きを追跡した上で検討したいですよね。

今回購入したREIT商品

そんなとき、EのiDeCoの保有資産の中に、以前少しだけ毎月の掛金積立て銘柄に組み込んでやめた投資信託銘柄がありました。

投資は全て楽天証券でやっていますが、楽天証券のiDeCo向け商品の中の【楽天・インデックス・バランス(DC年金)】という債券中心の投資信託です。

これが1万円と少し残ったままになっていたんですが、債券中心だけあってパフォーマンスが悪くて、他に保有している株式のインデックス商品がどんどん利益を題している中でおいていかれていました。

この1万円と少しの資産を振り返ることで、お試しで、全く馴染みのなかった国内REIT【三井住友・DC日本リートインデックスファンド】という商品に振替えてみることにしました。

なぜ金でなくREIT?

なぜ海外REITでなく国内REIT?

と思うでしょう。

楽天証券のゴールド商品【ステートストリート・ゴールドファンド】を見たところ、ここ半年の値動きが下落傾向でした。

同じく楽天証券には海外REIT商品として【三井住友・DC外国リートインデックスファンド】がありますが、Eが気になったのがここのところの円安でした。

この商品は為替ヘッジなし。

そうなると割高で買うことになりそうで、敬遠しました。

というわけで先月(2021年3月)国内REITの【三井住友・DC日本リートインデックスファンド】に振替えました。

この商品はインデックスファンドということもありより低リスクのはず。

管理費用も【0.275】と割安。

ちなみにこの商品、楽天証券のiDeCo専門の投資信託商品です。

では、振替え後の値動きはどうだったんでしょうか。

ここ2週間の国内REITの値動き

今回購入した【三井住友・DC日本リートインデックスファンド】、約定したのが3月中旬。

本日3月末日まで、約2週間経過時点でこうなっています。

微増ですね。

ここで値動きを何か月か追跡します。

ところでこの商品の過去三年のパフォーマンスはというと、

楽天証券投資信託、三井住友・DC日本リートインデックスファンド

これを見るとやはりREITもコロナショックのあおりは避けられなかったようですね。

確かに不動産収入が景気の影響を受けるのは仕方のないことで、オフィスや店舗の空室はそれは増えるでしょうね。

とりあえずREITの世界を垣間見てみたわけですが、リスク分散という目的からすると他を探す必要がありそうです。

株式やREITと全く異なる値動きをする投資商品というと、やはり金かも。

楽天証券のiDeCo商品【ステートストリート・ゴールドファンド】の過去三年パフォーマンスはこうです。

楽天証券投資信託、ステートストリート・ゴールドファンド

コロナショック時にも全く異質の動きをしていますね。

近いうちにこの商品【ステートストリート・ゴールドファンド】をお試ししてみる可能性大です。

まとめ

現在アラフィフのEにとって、iDeCoのリスク分散は急務です。

なにしろiDeCoは一般の株式投資や投資信託と違い、60歳になったある日保有している商品がすべて利益(損失)確定してしまいます。

もちろんその瞬間、Xデーを迎える1、2年前から定期預金に振り替えるなどの準備はしますが、Xデー直前にコロナショック時のような大暴落が起こってしまうと、挽回のチャンスが一切なしになってしまいます。

それに備えるためにも、特にiDeCoは慎重なリスクマネジメントが必要です。

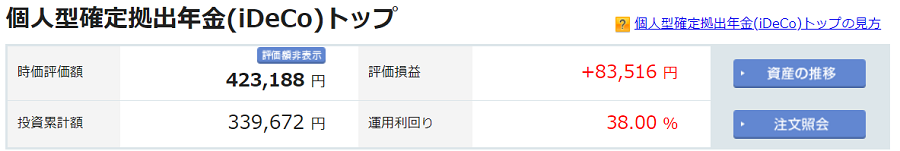

iDeCoを始めて1年と3カ月。

ここまで順調なだけに、コツコツ伸ばした利益を失いたくないですよね。

本日(2021年3月31日)時点のiDeCo損益

今後もEの資産形成について発信していきたいと思います。

次回をお楽しみに!

この松井証券、手数料安いですよね

コメント