2015年頃から日本株のNISAから投資を初めて早7年ほど。

去年2021年からは本格的に米国株のETFに投資を始めました。

この7年何度かありました、株式暴落。

そんな時に素人投資家のEが取ってきた行動はというと、完全フリーズでした。

日々変動する情勢に手も足も出ず、一寸先は闇の状態で、ただただ自分の資産が減っていくのを損切りさえできずに眺めるだけ。

そして今年2022年、やって来ました米国株式市場に暗雲が。コロナショック後の好況に陰りどころかダウ平均もNASDAQもS&P500もまあ下がること。

それに加えてここのところの急激な円安。

そう、いつものEなら世界の激動に完全フリーズのフェーズです。

しかし今回の暴落Eはちょっと違います。

今回は久しぶりにEの資産形成について語ります。

※毎回お断りしていますが、Eは投資も経済も素人です。

従って、この記事は特定の銘柄の購入を推奨するものではありません。ローソクだとか移動平均線だとかいう専門用語すらいまだによくわかっていません。

投資のベテランの方には参考になる情報はないと言っても過言ではありません。

前回(去年の大晦日)の資産形成についての記事です。

最近の株式市況と為替相場

今年に入ってから世界的に株価は下落傾向です。

昨年11月の記事で米国株のインデックス投資は歴史上長期的に見ると基本的に右肩上がり、だからそれまでの日本株の個別銘柄投資から米国株ETFに転換する、と宣言(詳細は過去の記事をどうぞ)。その後S&P500のインデックス銘柄を中心にフルコミット、というところまでお伝えしてきました。

最近の株式市況

結局世界の株式は米国の株価の影響を受けます。最近ではビットコインなどの仮想通貨も米国の株価に連動し、米国株につき合って暴落しているようです。

これはEが保有しているS&P500という株式指標のここ5年のチャートです(2022年5月13日時点)。長期的には右肩上がりのアメリカもここ最近はこんな感じです。

画像引用:楽天証券HP S&P500指数

S&P500指数 | マーケット情報 | 楽天証券 (rakuten-sec.co.jp)

上のグラフからわかるここ数年の傾向はこうです。

「コロナ禍初期に大暴落、その後爆上がり、今年に入って低迷」

上の図の2020年の初期にある大きな下落がコロナ禍による大暴落です。米国株だけでなく日本株もひどい暴落をしたのは記憶に新しいです。

米国株はその後爆上がりをして、iDeCoやつみたてNISAで米国株投資信託の積立てをしていたEはあれよあれよと利益が出て有頂天になっていました、最近までは。

「今年に入って低迷」については上の図の赤丸の部分が示しています。

このカーブはNYダウやNASDAQなど米国の他の株式指数も概ね同じカーブを描いています。

ただ、下落「傾向」であって今日にいたるまで何度も大きく上がったり下がったりを繰り返しています。

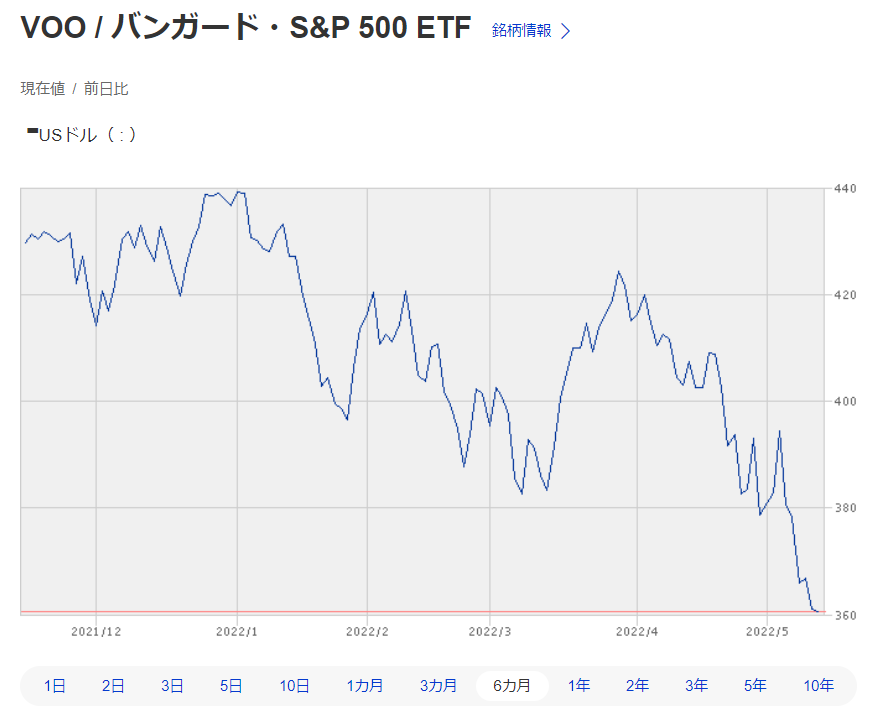

わかりやすい資料としてEが保有している「バンガード・S&P 500 ETF」(VOO)という米国株ETFのここ6か月のチャートがこれです。

画像引用:楽天証券HP 「バンガード・S&P 500 ETF」

このように今年の始めと現在を比較するとかなりの下落になりますが、途中何度も大小の波を描いています。過去5年を見てもこれほどの上下動はなかったし、投資経験7年のEの記憶にもありません。

こんな局面でいつものEなら完全フリーズ、お手上げ。

売ることも買うこともできずにただただ頭を低くしてやり過ごす。あとで考えれば絶好の買い時や売り時を逃していた、という結果に終わっていました。

が、今回は違います。

理由はこのあと語ります。

最近の為替相場

最近の為替相場、ここではドルと円、それとEの家族に影響のあるフィリピンペソについて言及します。

ドル円相場、もう誰もが知るように急激な円安です。

今年2022年3月初めまで114‐115円だったドルが一気に駆け上がり、4月末にはついに130円を超えました。

これはここ6か月のドル/円のチャートです。

画像引用:楽天証券HP 米ドル/円(USD/JPY):外国為替レート

米ドル/円(USD/JPY) :外国為替 | マーケット情報 | 楽天証券 (rakuten-sec.co.jp)

これだけ急激な為替変動は、各方面に影響を与えていると思われます。

円の価値が大幅に下がって、Eも含めて一般市民はガソリンや小麦などの輸入品が高くなって損をしていることでしょう(もちろんウクライナ情勢の影響も大ですが)。

実際、Eが日々の昼ごはんに買うパンはどれも値上げしているしガソリンも過去に見たことがないくらい高くなっています。

Eの家族にも影響がありました。

家族がセブに住んでいて、一人日本で働いているE。

セブの家族は自宅で小さな商売を営んでいますが、3人の子どもを養うにはEの仕送りも必要です。

送金の際に家族が受け取るフィリピンペソは明らかに目減りしました。

これはいつもEが家族への送金に使っている「Wise」というレートや手数料が比較的お得な海外送金サイトのペソ/円のここ6か月のチャートです。

画像引用:Wise HP, Japanese Yen to Philippine Peso

https://wise.com/gb/currency-converter/jpy-to-php-rate

このチャートは受取り側のフィリピンから見たチャートで、現在「1円=0.405889」逆から見ると「1ペソ≠2.46円」と、長らく1ペソが2.1円くらいだったのと比べればその差は明らかです。

以前は10万円送金したすると44,000ペソ以上は家族に届いていましたが、今送金すると手数料を差っ引かれて届くのは40,000ペソ以下。

差損は約1万円。

これが今の円の現状です。

円安で得をしている人たち

このような世界の株式、為替の状況ですが、世の中には現状で得をしている人たちもいます。

思うに、円安で得をしているのはこのような人たちでしょう。

・輸出などで主に外貨で収入を得ている人

・外国株式や外貨を保有していて円安によって利益を得た人

Eのように日本で働いて外国の家族に仕送りをする。

このケース、急激な円安は明らかにマイナス要素ですよね。

では、日本に住んでいて何ら外国と直接のかかわりがない人。

このケースもすでに述べた通り、エネルギーから食料まで外国製品が欠かせない日本の生活をしている以上、何かしらの価格上昇の影響を受けてマイナスと言えます。

ということは円安で得をする、または円安の悪影響を軽減するためには上記の円安で得をする人の条件に当てはまればいいわけです。

今から急に輸出業者になったり、ECサイトを運営して日本の製品を外国で売りさばく、などを始めて外貨で収入を得るいうことは困難です。

なら「外国株式や外貨を保有」すればいいわけです。

にほんブログ村

短期的な行動指針

「そこに置いておけば放っておいても資産が増える」

米国株インデックスファンドってそういうものだと言われていますし、半年前に始めEの実体験からも、つい先日までその通説は正しかったと言えます。

しかしこの5月、Eが半年で積み上げた米国株ETFの資産に危機が訪れました。

半年間でかなりの資産を米国株ETFに移した結果(大半は昨年中に移行済)4月まで含み益が10万円以上あったのに、見る度にどんどん減っていく。

そう、一時的ではあるとは思われるものの、米国株インデックスファンドともあろうものが「放っておいても資産が増える」どころか「放っておけば損失を出す」資産になり果ててしまっているのでした。

これはもうフリーズしている場合ではありません。

ではどうすればいいのか?

Eが出した結論はこれです。

一時的に米ドルを現金で持つ

日本円の資産とをできるだけ外貨、「米ドルの現金」に移す。

長期的にも日本経済は物価も給料も上がらず停滞しています。資産の実質的な価値を減らさないためにもドルを持っておくことは急務かもしれません。

目標は資産の半分をドルを中心とした外貨で持つこと。差し当たってはドルを持つ。

これを実現するためには直接、米ドルで外貨預金、直接円からドルに換えるという手もあります。

しかしそれにしても今回の円安はあまりにも急激。

今の円高の主な原因は、アメリカが物価高を押さえるために金利を上げたため、金利が超絶安い日本からお金が外に流れているから、と言われています。

ここ数日130円前後で安定傾向ですがひとたび日銀総裁が「金利を上げる」と発言をする、または匂わせる発言をするだけで、その瞬間円高に移行するとのこと。

「米ドル資産」はなにも現金でなくてもいいわけで、年内もしくは来年まで下落するという予想が多い中ですがやはり長期的には常に右肩上がりの米国株式、インデックスのETFで持つもあり。

とはいえですよ、とくにここ最近の米国株の下落はひどい。ひどいとはいえアメリカのFRB(米連邦準備制度理事会)議長の金利政策についての発言ひとつで暴騰する日もある。

もう、フリーズ寸前…

しかし!

よ~くわからんけど、素人なりにひとつの答えをひねり出しました。

米国株ETF(インデックス)でデイトレードのように小さな利益を目指しながらドルの現金に移す

なんのこっちゃ自分でも整理しきれてはいません。

ともかく自分で、こうしたらこう動くというルールを決める。ホントによくわからんけどそうしてみることに。

かくしてEは次の米国株ETF(インデックス)取引についての行動指針を策定しました~!

これらは短期で、日々行います。何しろ米国株は夜10時半に始まって寝るまでは値動きが見れる。

①円が上昇、または米国株が下落なら新規で円による買い

②一時的に米国株が上昇なら為替に関係なく、売ってドルにする

③一時的に円高なら、売って円にする

④再び米国株が下落で円安ならドルで買い

⑤再び米国株が下落で円高なら円で買い

というプロセスでドルを確保していきます。

目的はあくまでもドル現金の確保です。

なぜ利子もつかない楽天証券口座にドルをためておくのか?

目的は「その時」のためです。「その時」とは、

米国株の大底!

大底で一気に安くなった株を大量に買い。

この投資家なら誰でもするべき行動を、フリーズすることなく実行する。そのためのドル資金を集めるためです。

現在の米国株の下落は、主にアメリカの金利政策によってもたらされている、らしいです。

そしてコロナ後に景気対策として大量に刷られたドルに対して量的引き締め(QT)が行われるとさらに株安が進む、らしいです。

そして下落が最大になる「大底」が訪れるのは来年か早くて年内、らしいです。

えー、さっきからEは「とのこと」「らしい」と伝聞の形式で語っています。

しかもいつになく専門的な用語を並べてよくわからないことを語っている、と思いませんでしたか?

それってなにか情報源があるの?と思ったことでしょう。

はい、情報源、あります。

そこがこれまで株式相場の激動の場面でフリーズするしかなかったかつてのEとの現在のEとの大きな違いです。

情報ソース発見

そうEは相場の予想についてのかなり正確な、しかもわかりやすくて楽しめるYouTubeチャンネルに出会ったのでした。

投資をする場合、何かしらの情報収集って人って誰でもすると思います。

ところがEはというと正直あまりやっていませんでした。

基本な概念、例えば「米国のS&P500のインデックスファンドはアメリカの優秀な企業の株を集めた指数と連動して、放っておいても価格が上がる株」などの初心者向けの知識を学習するタイプのYouTubeチャンネルは見たことはあります。

例えばYouTube界では有名な両学長の「リベラルアーツ大学」、オリラジ中田さんの「YouTube大学」などの比較的初心者向けのチャンネルで投資についての情報を得てきました。

が、より実践的な、例えば株価予想、為替予想などの情報はほぼ見てきませんでした。

要するに、今どう売り買いするべきか、またはしないべきなのか、というある程度正しいとされる指針が何もなく投資をしていたわけです。

ところが半年ほど前、ふと見つけたYouTubeチャンネルがEの投資行動を変えました。そのチャンネルとは、

「NOBU塾 」

NOBUと名乗る、サングラスのイケメントレーダーが毎週1~2回、近未来の相場予測を発信してくれています。

YouTubeチャンネル「NOBU塾」、「負けない」トレードについての解説動画です。

NOBU氏のトレードや人生に対する深みがわかります。

EはこのYouTubeチャンネルの存在によって経済の激動期にもフリーズすることなく、日々の相場に立ち向かうことができるようになりました。

「NOBU塾」の何がEを変えたのか。これです。

①相場の現状把握と未来予測がかなり正確

※「米国の物価上昇率が○○なら〇〇」「FRB(米連邦準備制度理事会)議長が○○発言をすれば〇〇」という具合に

②相場の変動の理由・原因がわかる

③相場にまつわる経済一般がわかる

④NOBU氏の語りが軽妙で、動画時間もコンパクトで見やすい

⑤Eの生き方と同じ「負けない」トレードを標榜している

特に今年に入ってからの相場の激しい動きをかなり正確に予測してくれています。

見始めた当初は「NOBU塾のあの情報を信じていればよかった」と思える事例が連発で、今やEはほぼ忠実にNOBU塾の予測をトレースしています。

そして大事なのが「見やすい」ということ。世に投資に関する発信は無数にあるにもかかわらず、とっつきにくいせいで敬遠していたEですが、苦にせず見れるチャンネルです。

継続にはこれが肝心です。

さらに大事なことがNOBU氏の発信する内容が「相場の未来は誰にもわからない」という大前提のもとにした「負けない」ためのものであるということです。

投資をしているとどうしても平常心ではいられない場面が来ます。

Eの場合は特に「取り戻さなければ」という場面で冷静であれば誰でも気づくような誤った判断をしてしまします。「待つ」ということができなくなってしまうからです。

もう誤った判断を繰り返さないために、今回紹介したようにEはNOBU塾の情報をもとにした短期の行動指針を策定しました。

「来たる大底に備えてドルの現金を確保する」という目的のためです。この指針から外れる取引はせず、そうでない時は「待つ」とします。

これまでのところ、そうそう思い通りのタイミングはやってこないのでドル現金確保計画はそれほど進んではいません。

が、NOBU氏によると大底はまだまだ先のようです。静かにその時を待ちます。

NOBU塾の最新の(2022年5月13日)動画です。

まとめ

当記事の執筆中にも刻々と変動する相場状況です。

今回紹介したドル現金確保計画が功を奏すのかどうかは全く不明です。今後の状況変化によっては行動指針の見直しも必要になるかも知れません。

Eが大きく変わったのが、投資をするなら多くの人が当たり前のようにしている情報を集めるということをするようになったことです(それでもこれまでそこそこの利益は確保していました)。

未来が読めることで投資自体も面白いと思えるようになりました。

自分に合った情報源を見つけるってこんなにも大事ですね。

今後もEの資産形成の状況をお伝えしていきます。

次回をお楽しみに!

コメント