50代派遣社員の資産形成シリーズ、半年ぶりです~。

今年は株式投資をしている人にとっては最高の当たり年になっているんじゃないでしょうか?

投資歴9年になるド素人派遣社員投資家E。

昨年2023は日本株での失敗も相次いで不遇の年でしたが、今年に関してはEも例にもれず、主に米国株への投資で潤いました~。

特に今年は新NISAが始まり、新たに株式投資を始めた人も多いことでしょう。

投資素人、経済素人のEでもそこそこの利益が出せ、資産が増やせた経緯について解説します。

※毎回お断りしていますが、Eは投資も経済も完全ド素人です。ベテラン投資家の方々の参考になる内容はありません。ド素人でもこうすれば儲かる、こうすれば失敗するという参考になれば幸いです。

それと投資は徹頭徹尾、完全自己責任でお願いします!

昨年2023年末の過去記事です。

2024年前半の概況

今年2024年の株式相場は素人投資家Eの目線からは概ねこんな感じでした。

①米国株はテクノロジー銘柄が特に好調、NYダウやNASDAQ、S&P500などの指数も過去最高を記録するなど好調。

②米半導体大手エヌビディア社の株価が昨年末頃を境に爆上げを開始。6月にはマイクロソフト社を抜いて時価総額世界一位に。

③日本株も好調。日経平均株価は2月に過去最高を突破し、現在4万円台に。

と、この三点に集約されます。

要するに、米国株と日本株が、コロナ禍による金融緩和で株価が大幅上昇したあの2020-21年以来の好況となったわけです。

さらに円安ドル高が進み、Eのように以前から米国株を保有している投資家にしてみれば保有資産が円安によって価値が上がったわけです。

と、これらの株価の動きはド素人のEが事前に予測できるわけもなく、様々な情報を得てはトレードしていくわけですが、Eの主要な情報源はいつものようにこのYouTuber。

そう、トレード経済金融の最新情報をお届けしている『NOBU塾』というYouTubeチャンネルです。

『NOBU塾』の最新動画です。

経済の動きの予測など一切できないド素人でも、このYouTubeチャンネルを毎週2回見ておけば、そこそこトレンドについていくことができます。

そんなわけで2024の派遣社員Eの資産運用はこれまでにない成果が出せているのでした。

にほんブログ村

2024年上半期の投資成績

今年の1月から6月末までの派遣社員投資家Eの資産運用成果はこんな感じでした。

①米国株への投資規模を2倍以上に増やす(つみたてNISAの積立額も含む)

②米国株はこれまでのETFのインデックス株中心から、エヌビディアをはじめとする個別銘柄取引に新NISAの成長投資枠を活用して手を広げた

③積み重なった日本株の塩漬け株(含み損の株)を売却して米国株式に回す

④一部塩漬け株は、日本株上昇によってプラ転したため売却。今後の成長の見込みのある一部株のみ残す。

⑤結果、新NISAの成長投資枠は限度額まで購入済。

⑥つみたてNISAはこれまで通り外国株(米国、先進国、全世界)のインデックス投資に。

⑦つみたての月額を当初の4万円から6万円に増額。下半期中に米国株下落した場合は最大限買い増す予定。

以上を要約すると、

「世界的に株価が好調、特にエヌビディア社をはじめとするテクノロジー銘柄が急伸してきたので、余裕資金を集中投下。その際に新NISAを最大限活用した」

ということです。

では、その運用成果を個別に見ていきましょう。

米国株(個別取引)

実はE、昨年まで米国の個別銘柄は一度も購入したことがありませんでした。

そこまで米国の企業についての情報収集が追い付かないことと、為替のリスクもあるからです。

ことドル円の為替レートについて見ると、一昨年2022年に急激な円安によってEはそこそこの利益をえることができましたが、昨年2023年は比較的小さな動きにとどまりました。

今年の初め、ドル円は長期的にはさらに円安に向かう、という予測はできるものの「今から当面どう動くのか?」についてはやはり情報に頼るしかない。

いつもの情報源、YouTubeチャンネル『NOBU塾』によると、アメリカの政策金利の動向などから今年は円安への動きがありそうとの見込み。

そして昨年末頃からささやかれ始めたのが「エヌビディア」なる企業の躍進。しかも今年に入るやぐんぐんと頭角を現し破竹の勢いで株価を上げまくる。

これまで投資してきた米国インデックスETF。

モロに素人の説明ですが、投資信託の株式版みたいなのがETF。

インデックスっていうのは、なんでも自動的にS&P500のような株式指標に連動するようにできていて、長期的には確実に利益が出せるものの、株式投資の醍醐味であるビッグマネーを稼ぐには不向き。

となると、このチャンスに米国株の個別銘柄を買わない手はない。

Eは2月に初めてエヌビディア株をひと株買ったとき、株価はすでに700ドルを超えていて(エヌビディア株はその後株価が1,000ドルを超え、6月に1株を10株へと株式分割しています)、やや出遅れの感はありましたが、それでも今から思えばかなり安い時期に買い集められたといえます。

エヌビディア社は半導体企業のカテゴリで紹介されていますが、なにしろ生成AIに欠かせないGPUなるものがエヌビディア社の技術の独占状態らしく、この快進撃が生まれたようです。

2024年年初来のエヌビディアの株価

画像引用:Google Finance

その後、その他米国株も買い集めると新NISAの成長投資枠はすぐに埋まり、特定口座でも購入。

いくらかは利益確定もしましたが、Eが現在保有するエヌビディア株がこれです。

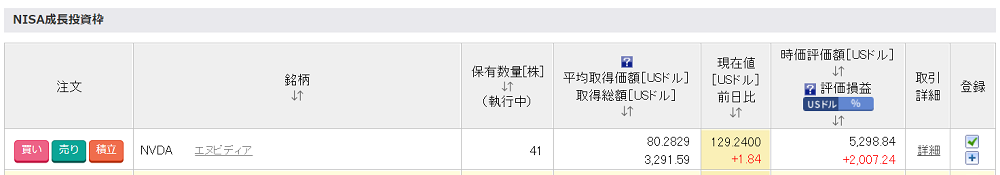

まずは新NISAの成長投資枠。

41株保有。

半端のひと株は、NISA限度額120万円の最後の残額をエヌビディアひと株に充てたという次第です。

ご覧のように早くに購入して平均取得価額は約80ドル。

7月中旬の三連休時点で2,000ドルの含み益(1ドル=約158円)。

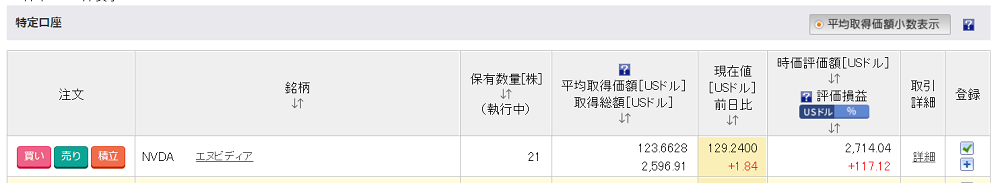

そして特定口座。

こちらはすでに何度か利益確定済み。

平均取得価額は約123円で含み益は約117ドル。

NISA枠で長期保有。特定口座で押し目買いを繰り返して細かく利益を上げる、という方針で行くつもりです。

【押し目買い(おしめがい)】

引用元:「投資の時間」HP

意味:株価が下がることを「押し目」といい、上げ相場で株価が下がったとき、その押し目を狙って買うことを「押し目買い」という。上げ相場がまだ続くと考えられるときは押し目買いが入りやすい。

日本証券業協会

その他米国株銘柄も好調で、この半年でかなりの額を購入しました。

それまで特定口座で保有していたETFを利益確定し、個別銘柄を購入する資金にしました。

特定口座は利益を上げても課税されるから、非課税のNISA枠に資産を移行するに越したことはありません。

エヌビディア社以外の個別銘柄ももNISA枠で長期保有、特定口座で細かく利益を上げる、の方針は同じです。

購入後にそこそこの利益を出している銘柄としては「イーライリリー社」や「タイワン・セミコンダクター・マニュファクチャリング社」「アルファベット クラスC」などです。

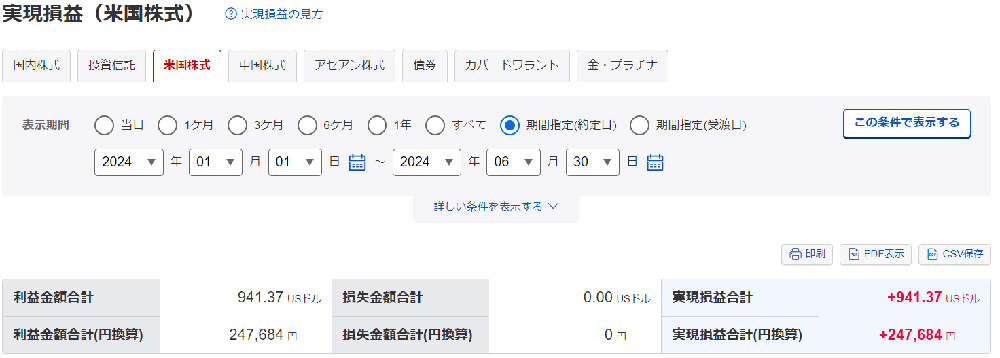

実現損益でいうとこうなります。

ここまで半年での利益確定24万円。この額ならこれまでのEの年間の利益確定額としても優秀な方でした。

それが半年でクリアされているという。

つみたてNISA

つみたてNISAは、今年で4年目となります。

昨年まではつみたて枠が年間40万円で、フルに利用して昨年末の時点で345,855円の含み益を出していました。

下記の表は前回記事でも紹介したものです。

2023年末時点でのつみたてNISAの評価額

今年からつみたて枠が240万円と大幅に増えたわけですが、Eの資産がそこまであるわけではなく、1月当初は月4万円、段階的に増やして7月は月6万円になっています。

その代わり、既存の積立で比較的成果がよくない銘柄を若干売却したりもしています。

前述のとおり、米国株は好調で着実に、いや飛躍的に含み益を増やしています。

現在の成果がこれ。

この半年で含み益が50万円ほど増えました~。

日本株

思えば9年前の2015年に、当時制度が始まったばかりのNISAを利用しての日本株の個別銘柄取引から投資を始めたEですが、現在日本株の保有率は、総投資額の約15%ほどにすぎません。

時は過ぎ、まだ1ドルが110円台だった2021年下半期、来たる円安時代を予感したE。

資産をドルに大転換すべく、つみたてNISAにETFにと買い集め、いつの間にか投資資産の85%が外国資産となっていました。

とはいえ、今でも日本株の個別取引は細々とやっています。

上昇中の銘柄を見つけては最低単元の100株での取引を繰り返すんですが、これがなかなか上手くいかなくて。

日本株ってどうしてこれほどまでに機関投資家たちの株価操作(相場操縦的行為)が横行しているんでしょうか?

今年に何度か入ってこういったケースに遭いました。

①経済ニュースで「〇〇社がエヌビディアの協力企業になった」だとか「〇〇社が〇〇の技術で特許取得」など株価上昇材料を目にする

②株価を見るとなるほど暴騰している。

③まだ株価上昇の早期なのでとりあえず100株(最低単元)買う

④さらに株価上昇するので押し目買いで利益を上げる

⑤ある日突然謎の大暴落が起こり、それまでの利益をほとんど失う。または損失を被る…

例を挙げると【4425 Kudan】や【5216 倉元製作所】など。

それらは出来高がそこまで大きくない銘柄なので、業績も悪くなく株価にプラスなニュースがある中での異常な暴落はどこかしらからの意図的な操作がかなり疑われます。

これって米国株でもよく起こることなんでしょうか?

だから日本株に投資する意欲がダダ下がりなんですよね。

などとこぼしましたが、機関投資家は様々な制約を負っているから株価操作なんてそうそうできない、という話も聞きます。

自分のミスを他人のせいにしたい、という心理からくる妄想かもですが、でもやっぱりああいうのっておかしいですよね…

そんなこんなで日本株は相変わらず成果が出ていません。

過去の塩漬け株を大幅整理したせいもあって、上半期の実現損益は大幅にマイナスです。

iDeCoは?

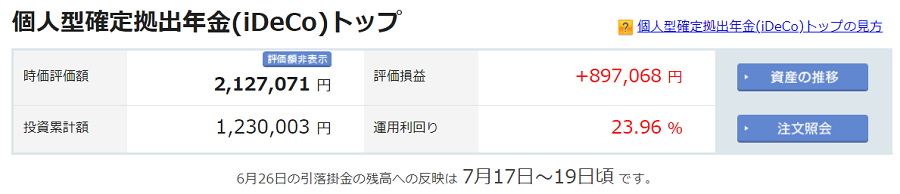

ついでにiDeCo(個人型確定拠出年金)の途中経過も紹介します。

60歳になるまで毎月積み立てて投資で運用、運用益が非課税になり、積立額が所得税控除になるというなんともお得な制度のiDeCo。

50代半ばのEは制度開始してすぐの頃にiDeCoを始めて今年で5年目。

こちらもつみたてNISA同じようにほとんどが外国株式。

一部、ゴールドや初期に投資してわずかに残っていた日本株インデックスなどもありますが、85%ほどが外国株です。

ということはつまり、つみたてNISA同様に今年の上半期は好調でした~

iDeCoは結局、60歳到達時点での損益がすべてなわけですが、現在の途中経過がこれです。

昨年末時点での評価益が[+439,163]だったから、この半年で45万円ほど増えました。

元本123万円が212万円になっているという、順調順調。

60歳まで戦争や大災害が起きないでいてくれ~(もちろんその後も起きないでくれ~)。

まとめ

もちろんEなんか比較にならないくらい株式投資で儲けた人は多くいることでしょう。

が、相変わらずのド素人ぶりも発揮するEでもこれだけの実現利益を残し、資産の含み益を増やすことができました。

もちろんこんな望ましい状況がいつまでも続くわけではありません。

現に昨年は資産はほとんど伸びず、日本株では損失を出しています。

「アメリカ大統領選挙がある年は株価が上がる」というのは統計的にもはっきりと出ているようですが、なるほど今回も現実となっているようです。

それは同時に「選挙が終われば株価が下がる」可能性が高いということでもあるわけで。

ともあれ、ド素人投資家でも簡単に利益が出せる、今はこの状況を享受するのみです。

派遣切りに遭い、今月末で派遣契約が終了になるEですが、最近は平均すると余裕で一営業日あたり1万円ほどの資産が投資で増えている今日この頃。

8月は少なくともお盆明けあたりまでは仕事しないでゆっくりできるかな考えています。

今後も派遣社員の資産形成の成果について語っていきます。

次回をお楽しみに!

コメント